เหตุผลที่ควรลงทุนในทองคำในโลกที่มีหนี้สูงและความเชื่อมั่นต่ำ

ทองคำไม่ให้ผลตอบแทนใดๆ ในการถือครอง ไม่มีดอกเบี้ย ไม่มีเงินปันผล มีเพียงโลหะเงาวาวที่อยู่ในห้องเก็บ อย่างไรก็ตาม ในโลกที่ไม่แน่นอนในปัจจุบัน มันกลับมีคุณค่ามากขึ้นเรื่อยๆ ทำไมถึงเป็นเช่นนั้น? เพราะเมื่อผลตอบแทนจากเงินสดและพันธบัตรไม่สามารถเอาชนะเงินเฟ้อได้ นักลงทุนก็จะสนใจเรื่องความปลอดภัยมากกว่าผลตอบแทน

อัตราผลตอบแทนที่แท้จริง vs ราคาทองคำ (ม.ค. 2020 – ก.ค. 2025)

แหล่งที่มา: คณะกรรมการผู้ว่าการระบบธนาคารกลางสหรัฐ; สำนักงานสถิติแรงงานสหรัฐผ่าน FRED®

พื้นที่แรเงาบ่งชี้ถึงภาวะเศรษฐกิจถดถอยของสหรัฐ

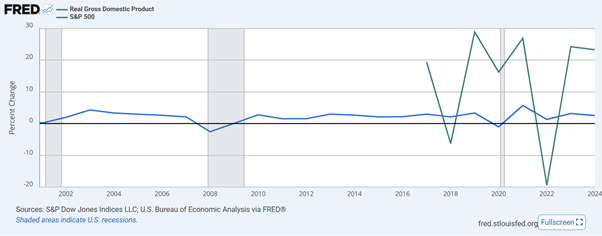

แผนภูมินี้แสดงให้เห็นถึงแนวโน้มของราคาทองคำ (สีน้ำตาล) และอัตราผลตอบแทนที่แท้จริง (สีน้ำเงิน) ที่เคลื่อนไหวสวนทางกัน สังเกตว่าทองคำมักจะพุ่งขึ้นเมื่อผลตอบแทนที่แท้จริงลดลง โดยเฉพาะในช่วงปี 2020–2021 และอีกครั้งในปี 2023–2025

นั่นคือสิ่งที่เกิดขึ้นในช่วงการระบาดใหญ่ ธนาคารกลางทั่วโลกลดอัตราดอกเบี้ยลงอย่างรุนแรงเพื่อพยุงเศรษฐกิจ เงินเฟ้อพุ่งสูงขึ้น อัตราผลตอบแทนที่แท้จริง (ผลตอบแทนหลังหักเงินเฟ้อ) ติดลบ และทองคำก็พุ่งขึ้น แม้จะไม่มีรายได้ แต่ทองคำก็ไม่สูญเสียมูลค่าในเชิงจริง ต่างจากสินทรัพย์อื่นๆ ที่ลดลง

แต่แล้วตั้งแต่ปี 2022 ถึง 2023 ธนาคารกลางกลับทิศทาง พวกเขาขึ้นอัตราดอกเบี้ยอย่างรวดเร็วเพื่อควบคุมเงินเฟ้อ ราคาทองคำจึงชะลอตัวลง แต่ไม่นาน

แม้อัตราดอกเบี้ยจะสูงขึ้น แต่ทองคำก็เริ่มไต่ระดับอีกครั้งในช่วงปลายปี 2023 ทำไม? เพราะความกลัวเข้าครอบงำ ด้วยสงคราม ความตึงเครียดทางการเมือง และภาวะเศรษฐกิจชะลอตัว นักลงทุนหันไปหาอะไรที่มั่นคง ทองคำนั้นไม่มีคำมั่นสัญญา แต่ก็ไม่มีความประหลาดใจเช่นกัน

ทำไมธนาคารกลางยังคงซื้อทองคำ

มีสิ่งที่น่าสนใจอย่างหนึ่ง: ไม่ใช่แค่นักลงทุนรายย่อยที่ไหลเข้าสู่ทองคำ ตั้งแต่ปี 2022 ธนาคารกลางทั่วโลกเริ่มเร่งซื้อทองคำ โดยเพิ่มขึ้นมากกว่า 1,000 ตันต่อปี ไม่ใช่เรื่องบังเอิญ

พวกเขากำลังกระจายความเสี่ยง ด้วยระดับหนี้ทั่วโลกที่สูงเป็นประวัติการณ์ และความเชื่อมั่นในดอลลาร์สหรัฐที่เริ่มสั่นคลอน ประเทศอย่างจีน ตุรกี และอินเดียจึงหันไปหาทองคำ เพราะทองคำเป็นกลาง ไม่ผูกพันกับรัฐบาลหรือธนาคารกลางใดๆ และในโลกที่ภูมิรัฐศาสตร์สามารถเปลี่ยนแปลงได้ในชั่วข้ามคืน ความเป็นกลางนี้จึงมีความสำคัญอย่างยิ่ง

ในปี 2024 เพียงปีเดียว ธนาคารกลางใช้เงินไปประมาณ 80 พันล้านดอลลาร์สหรัฐซื้อทองคำ คิดเป็นประมาณหนึ่งในสามของอุปทานที่ขุดขึ้นใหม่ทั้งหมด ความต้องการในระดับนี้ช่วยอธิบายว่าทำไมราคาทองคำจึงยังคงทรงตัว แม้ในช่วงที่อัตราดอกเบี้ยไม่เอื้ออำนวย

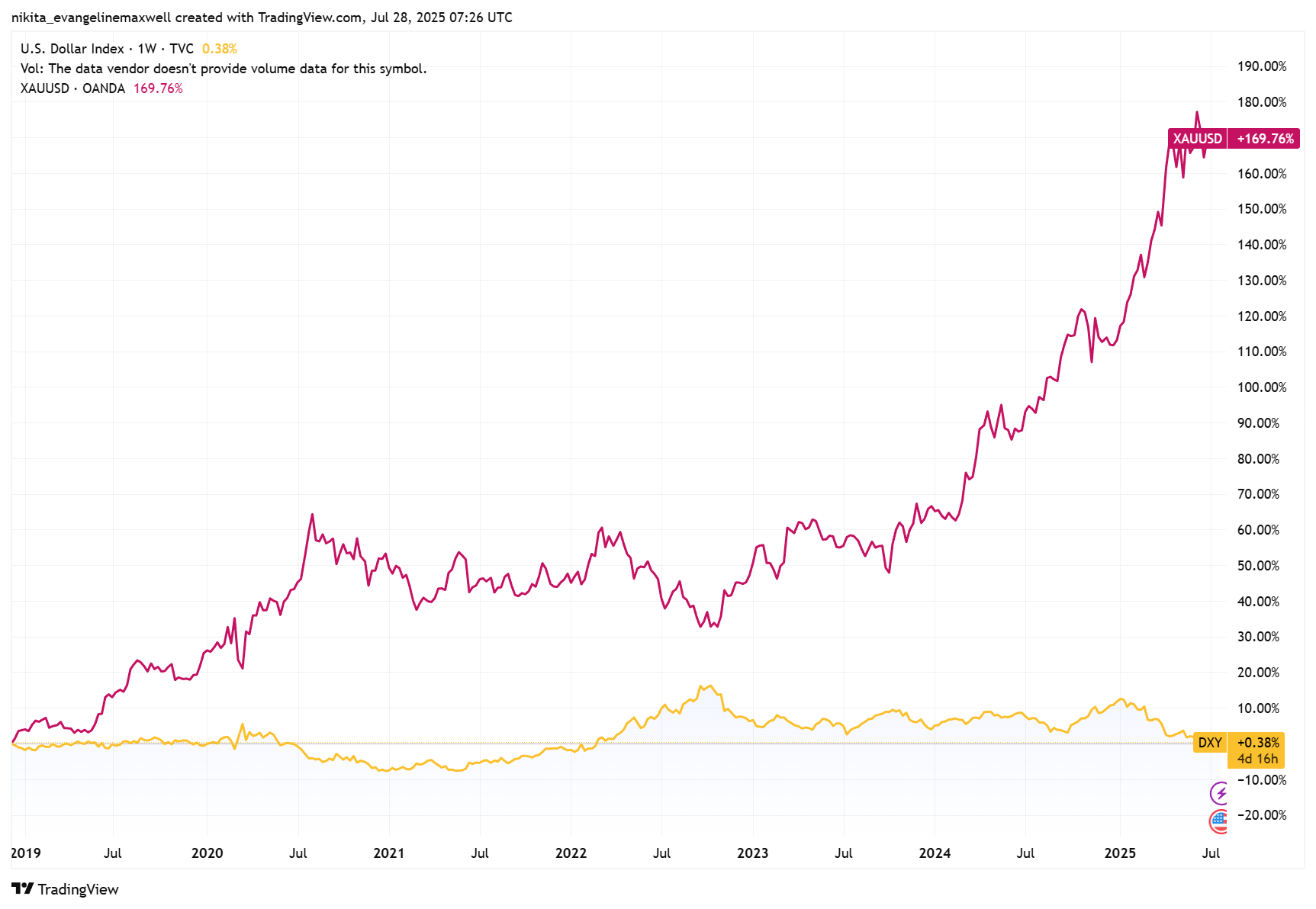

เส้นทางของทองคำตั้งแต่ปี 2020

ปลายปี 2019 ทองคำซื้อขายอยู่ที่ประมาณ 1,500 ดอลลาร์ต่อออนซ์ พอถึงกลางปี 2025 มันพุ่งขึ้นมาเกิน 3,300 ดอลลาร์ เพิ่มขึ้นมากกว่าสองเท่า นี่ไม่ใช่เรื่องบังเอิญ แต่มันคือการตอบสนองต่อโลกที่วุ่นวาย มีหนี้สินมากขึ้น และวิตกกังวลมากขึ้น

ดัชนีดอลลาร์ vs ทองคำ: ความอ่อนของดอลลาร์และการพุ่งขึ้นของโลหะมีค่า (2019–2025)

ที่มา: TradingView. ดัชนีทั้งหมดแสดงผลตอบแทนรวมในรูปดอลลาร์สหรัฐ ผลการดำเนินงานในอดีตไม่สามารถรับประกันผลในอนาคต ข้อมูล ณ วันที่ 28 กรกฎาคม 2025

เมื่อดอลลาร์สหรัฐเริ่มอ่อนค่าหลังปี 2022 ทองคำทะยานผ่านระดับ 3,000 ดอลลาร์ แสดงให้เห็นถึงการหลีกหนีความเสี่ยงและความไม่ไว้วางใจในเงินตรา

การพุ่งขึ้นครั้งแรกของทองคำในปี 2020 เป็นผลจากความตื่นตระหนก นักลงทุนหลบภัยไปยังสินทรัพย์ปลอดภัย จากนั้นราคาก็หยุดชะงัก เมื่ออัตราดอกเบี้ยขึ้น ราคาทองคำก็ลดลง แต่ในปี 2023 มันพุ่งขึ้นอีกครั้งด้วยแรงหนุนจากความต้องการของธนาคารกลาง ดอลลาร์ที่อ่อนตัว และความตึงเครียดระดับโลกที่เพิ่มขึ้น

และนี่คือประเด็นสำคัญ: การเพิ่มขึ้นของราคาทองคำล่าสุดไม่ได้เกี่ยวกับอัตราดอกเบี้ยเพียงอย่างเดียว แต่มาจากเรื่อง "ความเชื่อมั่น" หรือ "การขาดความเชื่อมั่น"

เปรียบเทียบ: ทองคำ vs พันธบัตร vs บิตคอยน์

มองในภาพรวม ตั้งแต่ปี 2020 ราคาทองคำเพิ่มขึ้นเป็นสองเท่า พันธบัตรรัฐบาล? ล้าหลัง โดยเฉพาะในปี 2022 เมื่อเงินเฟ้อพุ่ง บิตคอยน์? ผันผวนมาก จาก 7,000 ดอลลาร์ ไปถึงกว่า 120,000 ดอลลาร์ในบางช่วง แต่มีความผันผวนสูง ไม่มีการควบคุม และยังคงต้องพิสูจน์ตัวเองว่าเป็นแหล่งเก็บมูลค่าระยะยาวที่น่าเชื่อถือ

ทองคำอยู่ตรงกลาง มันไม่ได้พุ่งทะยานเหมือนคริปโต แต่ก็ไม่ได้สร้างความเสียหายเหมือนพันธบัตร มันมั่นคง คาดการณ์ได้ และในช่วงวิกฤติ นั่นคือสิ่งที่สำคัญกว่าที่คุณคิด

ผลตอบแทนรวม: ทองคำ vs พันธบัตร vs บิตคอยน์ (2020–2025 YTD)

ที่มา: TradingView. ดัชนีทั้งหมดแสดงผลตอบแทนรวมในรูปดอลลาร์สหรัฐ ผลการดำเนินงานในอดีตไม่สามารถรับประกันผลในอนาคต ข้อมูล ณ วันที่ 28 กรกฎาคม 2025

ทองคำเพิ่มขึ้นเกือบเท่าตัวตั้งแต่ปี 2020 เอาชนะพันธบัตรสหรัฐ และมีเสถียรภาพกว่าบิตคอยน์ซึ่งแม้พุ่งแรงแต่ผันผวนมาก

ทำไมทองคำยังคงมีเหตุผลในการลงทุน

ภาระหนี้ทั่วโลกนั้นน่าตกใจ รัฐบาลต่างๆ ใช้จ่ายอย่างหนักในช่วงโรคระบาด และยังไม่หยุด สหรัฐมีหนี้เกิน 32 ล้านล้านดอลลาร์ ญี่ปุ่นมีหนี้เกินสองเท่าของ GDP ตัวเลขเหล่านี้ไม่อาจมองข้ามได้

ยิ่งประเทศใดมีหนี้มาก ก็ยิ่งมีพื้นที่ในการขึ้นดอกเบี้ยน้อย เพราะอัตราดอกเบี้ยที่สูงหมายถึงภาระดอกเบี้ยที่เพิ่มขึ้น ดังนั้นแม้เงินเฟ้อจะเป็นปัญหา ธนาคารกลางก็อาจจำเป็นต้องคงอัตราดอกเบี้ยในระดับต่ำ ซึ่งเป็นสภาพแวดล้อมที่ทองคำมักจะไปได้ดี

สรุปคือ: ทองคำไม่ใช่แค่เรื่องของผลตอบแทน แต่มันคือเรื่องของการปกป้อง ในโลกที่เต็มไปด้วยสิ่งที่ไม่แน่นอน สิ่งนั้นมีค่ามาก