หุ้นระยะสั้นยังสามารถปกป้องคุณในสภาวะอัตราดอกเบี้ยที่ลดลงได้อยู่ไหม?

ธนาคารกลางกำลังปรับทิศทาง นโยบายของเฟด, ECB และ BoE ได้กลายเป็นเชิงผ่อนคลายมากขึ้นในช่วงปลายปี 2025 และตอนนี้มีการคาดการณ์ว่าจะมีการลดอัตราดอกเบี้ยอย่างแพร่หลาย อัตราเงินเฟ้อกำลังลดลงอย่างช้าๆ แต่มั่นคง และอัตราผลตอบแทนพันธบัตรก็ลดลงด้วย จากมุมมองทางทฤษฎี นี่น่าจะเป็นช่วงเวลาที่ดีสำหรับหุ้นระยะสั้น: กลุ่มการเงิน, พลังงาน และกลุ่มที่มุ่งเน้นกระแสเงินสดระยะสั้นมากกว่าการเติบโตในระยะยาว

แต่คำถามจริงๆ คือ: หุ้น “ระยะสั้น” เหล่านี้ยังทำตามที่ควรทำอยู่ไหม? นั่นคือการให้การป้องกันความเสี่ยงและความไวต่ออัตราดอกเบี้ย? หรือว่าการลงทุนในหุ้นเหล่านี้ได้หมดประโยชน์แล้ว?

หุ้นระยะสั้นยังไวต่ออัตราดอกเบี้ยอยู่ไหม?

ตรรกะนี้คุ้นเคยกันดี: เมื่ออัตราดอกเบี้ยลดลง อัตราคิดลด (discount rate) จะลดลง ทำให้มูลค่าของกระแสเงินสดในอนาคตที่ใกล้เข้ามามีมูลค่าเพิ่มขึ้น ซึ่งควรจะช่วยให้กลุ่มต่างๆ เช่น ธนาคาร, บริษัทประกันภัย, สาธารณูปโภค และพลังงาน ได้รับประโยชน์ โดยเฉพาะบริษัทที่มีการจ่ายเงินปันผลที่แข็งแกร่ง

และในช่วงต้นปีนั้น เรื่องราวนี้ยังคงเป็นจริง กลุ่มการเงินได้รับการสนับสนุนเมื่อโค้งผลตอบแทนเริ่มปรับตัวปกติ กลุ่มพลังงานฟื้นตัวกลับมาเนื่องจากความแข็งแกร่งทางเศรษฐกิจและการสนับสนุนจากฝั่งอุปทาน แม้แต่กลุ่มสินค้าอุปโภคบริโภคก็ยังได้รับเงินลงทุนเมื่อความกลัวภาวะถดถอยเริ่มแผ่ขยาย

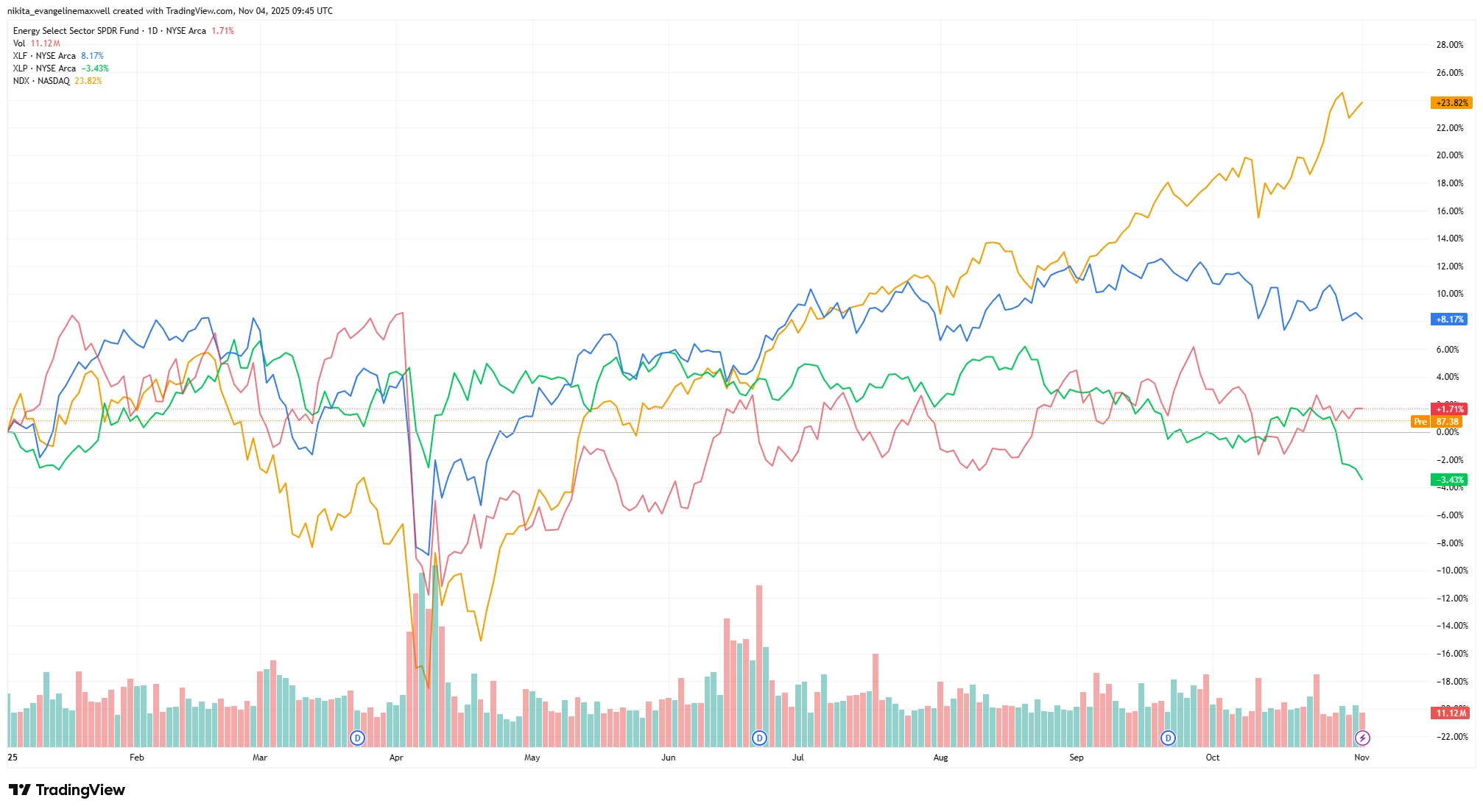

ผลการดำเนินงาน YTD: กลุ่มหุ้นระยะสั้น vs กลุ่มหุ้นระยะยาว (2025)

แหล่งที่มา: TradingView. ดัชนีทั้งหมดคือผลตอบแทนรวมในดอลลาร์สหรัฐ ผลการดำเนินงานในอดีตไม่สามารถเป็นตัวบ่งชี้ผลการดำเนินงานในอนาคตได้ ข้อมูล ณ วันที่ 4 พฤศจิกายน 2025.

กลุ่มการเงินและพลังงานมีการเติบโตเล็กน้อย ขณะที่กลุ่มสินค้าอุปโภคบริโภคตกต่ำลง กลุ่มเทคโนโลยี Nasdaq พุ่งขึ้นมากกว่า 24% เน้นให้เห็นการเปลี่ยนแปลงของตลาดที่มุ่งไปที่การเติบโต

แต่เมื่อถึงเดือนตุลาคม โมเมนตัมเริ่มจางหายไป กลุ่มการเงิน (XLF) มีการเติบโตเพียงประมาณ 8% ตั้งแต่ต้นปี กลุ่มพลังงาน (XLE) มีการเติบโตประมาณ 1.7% ETF ที่จ่ายเงินปันผลยังคงล้าหลังดัชนีที่มีหุ้นเทคโนโลยีเป็นหลัก กำไรจากธนาคารพอใช้ได้ แต่ไม่ดีมาก มีรายได้จากดอกเบี้ยสุทธิที่ผสมปนเปและการตั้งสำรองที่เพิ่มขึ้น บริษัทพลังงานยังคงสร้างกระแสเงินสด แต่การคาดการณ์ในอนาคตอ่อนลงจากการแกว่งตัวของราคาน้ำมันดิบ สินค้าอุปโภคบริโภค? ยังคงมั่นคง แต่ไม่ตื่นเต้น

หากหุ้นเหล่านี้ควรได้รับประโยชน์จากการลดอัตราดอกเบี้ย…ทำไมพวกมันถึงไม่แสดงผลได้ดีกว่านี้?

การประเมินมูลค่า & ความหนาแน่น: การลงทุนนี้กลายเป็นที่นิยมเกินไปแล้วหรือไม่?

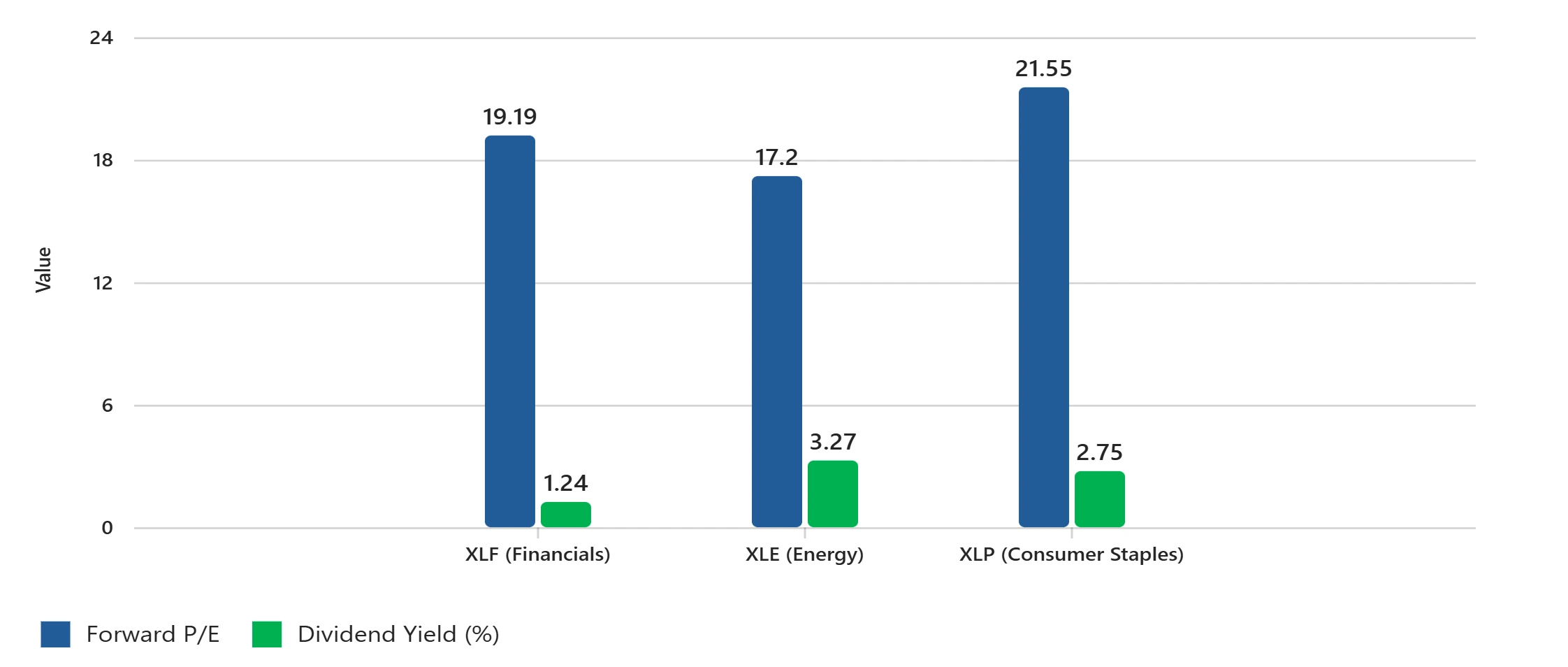

การประเมินมูลค่าไม่ได้ถูกมองว่าเป็นราคาถูกอีกต่อไป อัตราส่วน P/E ข้างหน้า (forward P/E) สำหรับกลุ่มการเงินอยู่ที่ประมาณ 19 เท่า สำหรับกลุ่มพลังงานที่ 17 เท่า และสำหรับกลุ่มสินค้าอุปโภคบริโภคที่ใกล้ 22 เท่า ซึ่งทั้งหมดใกล้เคียงหรือสูงกว่าค่าเฉลี่ย 10 ปีของพวกมัน การจ่ายเงินปันผลก็ไม่น่าสนใจเท่าที่ควร: XLF ให้ผลตอบแทน ~1.24%, XLE ~3.27%, และ XLP ~2.75%. ขณะที่พันธบัตรรัฐบาล 10 ปีของสหรัฐฯ ยังให้ผลตอบแทนมากกว่า 4%, ซึ่งทำให้ผลตอบแทนเหล่านี้ไม่ดึงดูดใจเท่าที่ควร

ตัวชี้วัดการประเมินมูลค่า: การเงิน, พลังงาน, สินค้าอุปโภคบริโภค

แหล่งที่มา: S&P Dow Jones Indices, ข้อมูลจาก Select Sector SPDR ETF. P/E ข้างหน้าอิงจากการประมาณการในระดับภาค; ผลตอบแทนจากเงินปันผลสะท้อนผลตอบแทนจาก SEC 30 วัน ทุกตัวเลขเป็นดอลลาร์สหรัฐ ผลการดำเนินงานในอดีตไม่สามารถเป็นตัวบ่งชี้ผลการดำเนินงานในอนาคตได้ ข้อมูล ณ วันที่ 31 ตุลาคม 2025

อัตราส่วน P/E ข้างหน้าใกล้เคียงหรือสูงกว่าค่าเฉลี่ยในอดีต ขณะที่ผลตอบแทนจากเงินปันผลยังคงไม่น่าสนใจเมื่อเทียบกับพันธบัตรรัฐบาล

นอกจากนี้ยังมีปัญหาความหนาแน่น การไหลเข้าของ ETF ที่จ่ายเงินปันผลและกลุ่มมูลค่ามีจำนวนมากในช่วงครึ่งปีแรก ซึ่งส่วนใหญ่เป็นการลงทุนจากสถาบันที่มองหา yield แต่เมื่อการลดอัตราดอกเบี้ยได้ถูกนำมาคำนึงแล้ว และการจัดสรรเงินสดสูง คำถามที่ยุติธรรมก็คือ: ยังมีโอกาสเติบโตอยู่หรือไม่?

หุ้นเหล่านี้กลายเป็นการลงทุนที่ “ปลอดภัย” หรือไม่? แล้วจะเกิดอะไรขึ้นหากเงินเฟ้อเพิ่มขึ้นอีก หรือการเติบโตเกินคาด?

ในขณะเดียวกัน หุ้นระยะยาวกำลังนำหน้า

ในขณะที่หุ้นระยะสั้นหยุดชะงัก หุ้นระยะยาวในกลุ่มต่างๆ เช่น เทคโนโลยี, สินค้าคงทน, และบางส่วนของกลุ่มสุขภาพ กำลังนำหน้า ความหวังในด้าน AI, การใช้จ่ายของผู้บริโภคที่แข็งแกร่ง และกำไรที่มั่นคงได้ช่วยให้ Nasdaq ทะยานขึ้นไปข้างหน้าเมื่อเทียบกับดัชนีมูลค่า

หากการลดอัตราดอกเบี้ยควรช่วยทุกภาคส่วน ทำไมหุ้นกลุ่มเติบโตถึงทำผลงานได้ดีกว่า? ตลาดกำลังเปลี่ยนจากการป้องกันไปสู่การรุกหรือไม่? นักลงทุนกำลังวางตำแหน่งเพื่อรับการลงจอดอย่างนุ่มนวลและรอบการเติบโตถัดไปแล้วหรือไม่?

อาจจะเป็นไปได้ว่า การทำกำไรในอนาคตจะไม่มาจากการลงทุนที่ “ปลอดภัย” ที่สร้างกระแสเงินสด แต่จะมาจากบริษัทที่มีการเติบโตที่แท้จริงในระยะยาว

ความคิดสุดท้าย: การลงทุนที่ปลอดภัยมีการตั้งราคาแล้วหรือไม่?

หุ้นระยะสั้นยังคงมีที่ของมัน มันสามารถให้ความมั่นคงและผลตอบแทนที่มีค่าเมื่อการลงทุนในตลาดผันผวน แต่ด้วยการที่การประเมินมูลค่าขยายตัวและการลดอัตราดอกเบี้ยที่ได้ถูกนำมาคำนึงแล้ว โอกาสในการเติบโตอาจจำกัด หากการเติบโตเร่งตัวขึ้น หุ้นเหล่านี้อาจตามหลัง หากสิ่งต่างๆ ชะลอตัวลงเกินไป การเปิดรับภาวะเศรษฐกิจร่วงอาจทำให้หุ้นเหล่านี้ได้รับผลกระทบ

ดังนั้นคำถามที่แท้จริงคือ: คุณกำลังซื้อความปลอดภัย หรือจ่ายเงินสำหรับการลงทุนที่ได้หมดอายุแล้ว?