原油、インフレ、ドル:エネルギーは2025年もヘッジ資産であり続けるのか?

2025年初頭の原油価格の急騰により、エネルギーコストがインフレ上昇の主要要因となった。米国の家計における高いインフレ期待を背景に、投資家は原油をインフレヘッジ戦略として利用している。現在、原油市場はインフレ率、ドルの価値、市場心理を左右する重要な役割を果たしている。

市場は、景気減速と金利低下局面において、エネルギー投資が依然としてポートフォリオを保護できるかどうかを見極めようとしている。

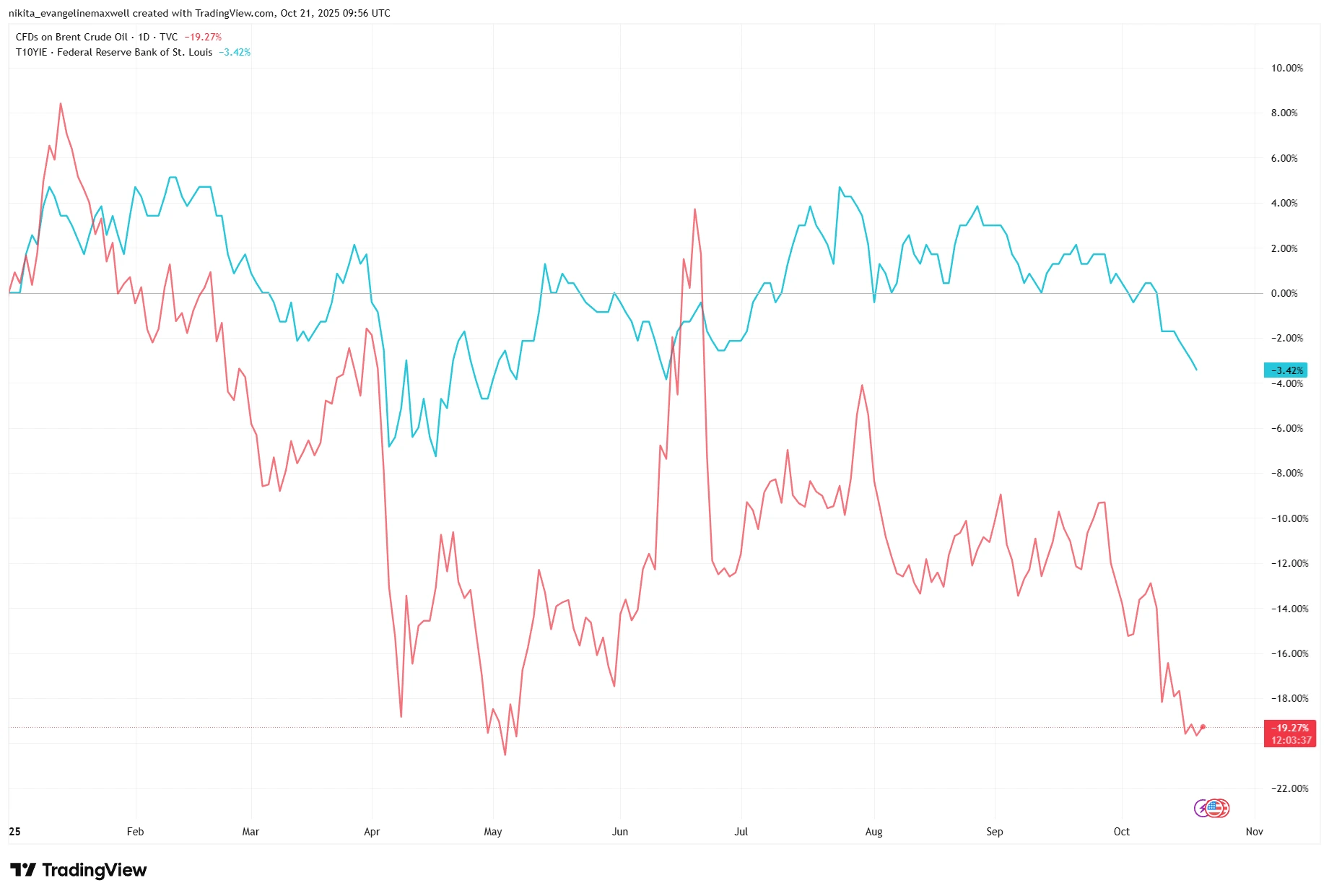

ブレント原油とインフレ期待の乖離が第2四半期以降、顕著に拡大

出典:TradingView。すべての指数は米ドル建てのトータルリターンです。過去の実績は将来の成果を保証するものではありません。データ日付:2025年10月21日。

2025年初頭には、ブレント原油価格とインフレ期待は同じ方向に動いていたが、年央以降、原油価格が下落してもインフレ率は高止まりしており、エネルギーのヘッジ資産としての役割が変化している兆候が見られる。

主な要因

原油市場は、インフレ率や為替市場の見通しの変化に敏感に反応するため、大きな変動を示している。ブレント原油価格は年初に上昇した。これはドル安が進み、外国通貨建てでの原油価格が割安になったことで需要が高まったためである。加えて、季節的な需要増加や寒冷な気候予測も価格を押し上げた。さらに、中国の景気刺激策、活発な旅行需要、そしてOPECが2025年の世界的な燃料消費の拡大を見込んでいることも市場を支えている。

供給面では、OPEC+加盟国が合意された減産枠を維持しており、依然として制約がある。グループ全体の生産量は公式目標を下回っており、今後の増産も計画的な減産によって相殺される見通しだ。米国の生産量は過去最高水準に近いが、市場の供給過剰を引き起こすほどではない。

また、中東での紛争やロシア産原油供給の中断により、投資家はより高いリスクプレミアムを負担している。

ファンダメンタルズ

大手石油企業は2025年を健全な財務基盤でスタートした。エクソンモービルやシェルなどは高いフリーキャッシュフローを維持し、低い負債水準を保ちながら、自社株買いを通じて数十億ドルを株主に還元している。エクソンは純負債を増やすことなく、第1四半期だけで48億ドルの自社株を買い戻した。シェルもコモディティ価格が軟調な中、買い戻しを継続している。低コスト生産者は安定している一方、BPのような高レバレッジ企業は配当を削減し、自社株買いを減速させている。

全体として、業界のバランスシートは健全であり、フリーキャッシュフロー利回りは市場全体の中でも高水準にある。バリュエーションは業界の循環的な性質を反映して依然として低い水準にとどまっている。平均配当利回りは約4〜5%で依然として魅力的だ。

ただし、すべての企業が同じリスクを抱えているわけではない。製油所は原油価格が下落または安定したときにマージン拡大の恩恵を受ける。統合型の大手石油企業は、事業が多角化しているため価格変動の影響を受けにくい。一方、油田サービス企業は上流部門の探鉱・生産投資の削減に直接影響を受け、価格下落時には業績が急速に悪化する傾向がある。

マクロ環境の追い風と向かい風

市場は依然としていくつかの主要要因によって支えられている。金融緩和と金利引き下げによって需要は増加する可能性がある。インフラ支出や景気刺激策は燃料消費を押し上げるだろう。2025年初頭のドル安は世界的なエネルギー消費を促す条件を整えた。

しかし、リスクも存在する。今後、世界経済の成長は特に中国と欧州で減速が見込まれている。需要が予想を下回れば、市場は原油への関心を失う可能性がある。さらに、インフレが安定すれば、エネルギーコストの上昇が消費支出を圧迫するため、原油はヘッジ資産としての魅力を失う可能性がある。

経済成長と政策決定の関係が、原油がヘッジ資産としての役割を維持できるかを左右するだろう。成長が鈍化しても需要が回復すれば、市場は再び循環的な性格を示すだろう。

堅調な基礎にもかかわらず、エネルギーセクターは市場全体を下回るパフォーマンス

出典:TradingView。すべての指数は米ドル建てのトータルリターンです。過去の実績は将来の成果を保証するものではありません。データ日付:2025年10月21日。

XLEは年初来ほぼ横ばいで推移している一方、S&P 500は力強く上昇している。これは市場がエネルギー株を構造的なヘッジではなく、景気循環的な投資とみなしていることを示唆している。

リスク要因

市場の方向性を変えうる主なリスク要因は次のとおり:

- 供給過剰:OPEC+または米国シェールオイルの急速な増産により、市場が供給過剰になる可能性がある。

- OPEC+内の不一致:意見の対立や合意不履行が供給見通しを不安定にする可能性がある。

- 需要ショック:景気減速、危機、政策ミスなどが消費を急減させる可能性がある。

- ドル高:ドル高が進むと、世界的に原油価格が割高となり需要が減少する。

- 規制:気候関連政策や税制変更が将来的な需要を抑制する可能性がある。

- 精製マージン:製品需要の減少により下流部門の利益が圧迫される可能性がある。

結論

適切な環境下では、原油は依然としてヘッジ資産として機能する可能性があり、特にインフレが予想を上回る場合に有効である。しかし、金利引き下げと低成長環境では、その役割はより複雑になる。2025年、エネルギーは構造的なヘッジよりも、むしろ景気循環的な投資対象となる可能性が高い。

原油は価格が上昇する局面では依然としてポートフォリオを守る役割を果たすが、2025年において重要なのは「トレンド」だけでなく「タイミング」でもある。